三问云鼎科技控股德通电气,云鼎科技最新消息,云鼎科技最新信息

《 云鼎科技 000409 》

财务数据 | 十大股东 | 历史市盈率 | 龙虎榜

热点题材 | 分红股息 | 历史市净率 | 资金流

三问云鼎科技控股德通电气

2022-09-20 18:30:00

业绩不断承压之下,云鼎科技(000409)开始出招谋救。9月20日,云鼎科技对外披露了重组草案,公司拟斥资3.22亿元收购天津德通电气有限公司(以下简称“德通电气”)57.41%的股权,成为其控股股东。而在这起交易背后,也存有疑问。首先,云鼎科技拟以现金方式收购德通电气控股权,而截至今年上半年末,公司账上货币资金仅1.87亿元,不足以支付对价。其次,德通电气近年来业绩表现也较为亮眼,若能完成收购也将助力上市公司业绩腾飞,但亮丽业绩背后,德通电气离不开现任控股股东大地集团的“支持”,2021年超四成营收依赖大地集团。交易完成后,德通电气与大地集团之间能否继续保持“紧密”联系对标的业绩至关重要。另外,就业务领域来看,此次交易也存在一定业务整合和管控风险,如何解决这一问题也存在疑问。

钱从哪来

钱从哪来云鼎科技要斥资3.22亿元拿下德通电气57.41%的股权。

9月20日,据云鼎科技披露的重组草案显示,公司拟购买大地集团、曹鹰、曹书鸣、张剑峰、天津鑫新、齐红亮、曲景鹏合计持有的德通电气57.41%股权,本次交易对价合计为3.22亿元。

资料显示,标的德通电气是一家专业从事煤矿自动化和智能化建设的高新技术企业,主要为客户提供煤矿自动化和选煤厂智能化解决方案及相关配套设备的生产及销售服务,公司的主营业务收入主要来源于煤炭行业,聚焦于选煤厂智能化领域。

草案显示,经收益法评估,德通电气股东全部权益价值为5.61亿元,评估增值3.63亿元,增值率达183.01%,本次交易为现金收购,上市公司将以自有资金、自筹资金支付本次交易价款。

值得一提的是,截至今年上半年末,云鼎科技账上货币资金并不足以支付标的资产对价。

根据云鼎科技披露的2022年半年报,截至今年上半年末,公司账上货币资金有1.87亿元,距离3.22亿元的价款相差1.35亿元。

云鼎科技也在重组草案中坦言,公司拟通过现金收购的方式进行本次交易,由于涉及金额较大,对于公司的资金运作、财务管理提出较高要求,若公司拟采用并购贷款或借款的方式支付交易对价,利息费用支出对于公司经营绩效将产生一定影响,若公司无法及时、足额获取资金支持,则存在因交易支付款项不能及时、足额支付导致的违约风险。

针对交易价款支付等相关问题,北京商报记者致电云鼎科技董秘办公室进行采访,对方工作人员表示“可以关注公司后续披露公告”。

标的亮丽业绩能否持续

云鼎科技控股德通电气背后,标的近年来业绩表现亮眼,而这也离不开标的现任控股股东的“支持”。

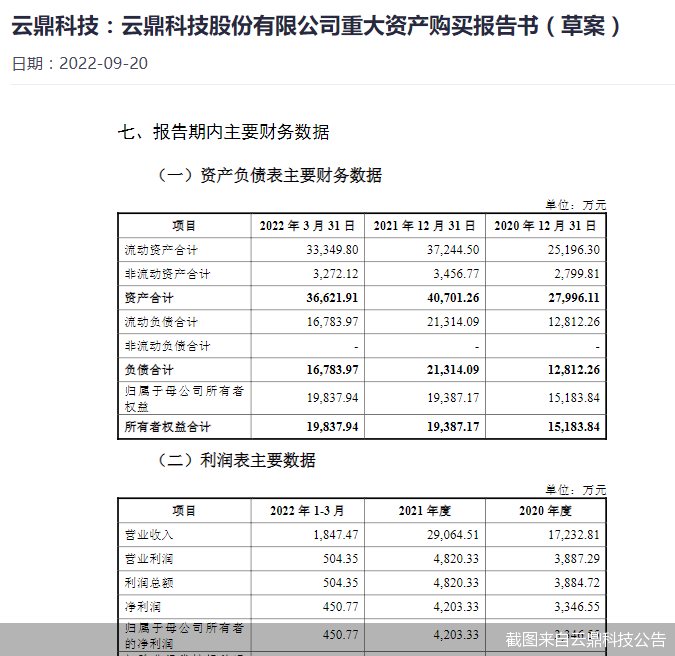

财务数据显示,2020、2021年以及2022年一季度,德通电气实现营业收入分别约为1.72亿元、2.91亿元、1847.47万元;对应实现归属净利润分别约为3346.55万元、4203.33万元、450.77万元;对应实现扣非后归属净利润分别约为3229.73万元、4196.81万元、442.15万元。

不难看出,德通电气2020、2021年业绩处于增长态势,并且盈利能力较强。德通电气表示,公司当前主要客户为煤炭行业的大中型企业,客户通常在上半年对全年的投资和采购进行规划和实施,下半年进行项目验收、项目结算,四季度通常是全年规划的重点完成阶段。受上述因素的影响,公司收入确认主要集中在下半年,其中四季度收入占比较大,公司经营业绩存在季节性波动的风险。

亮丽业绩背后,德通电气现任控股股东大地集团“功不可没”。

交易完成前,大地集团持有德通电气52.94%的股权,系公司控股股东,而在2020、2021年,德通电气来自大地集团的销售收入分别约为8826.23万元、1.36亿元,占营业收入的比例分别为51.22%、46.76%,虽然呈下降趋势,但关联销售金额及占比较高。

据德通电气介绍,公司与大地集团合作项目的终端客户主要为山能集团、山西焦煤集团有限责任公司、中国华能集团有限公司、中国神华能源股份有限公司、国家能源投资集团有限责任公司等国内大型煤炭企业。

交易完成后,德通电气能否与大地集团继续保持“紧密”联系,这对德通电气未来的业绩表现至关重要。云鼎科技也在公告中表示,大地集团未来因产业政策调整、行业景气度下滑等原因,出现市场需求严重下滑、经营困难、财务状况恶化等负面情形,将会影响标的公司的盈利水平。

另外,标的公司也做出了业绩承诺,在2022-2024年内实现经审计的扣非后归属净利润分别不低于4963.9万元、5071.78万元和6031.50万元。

业务整合风险如何解决

从业务方面来看,此次收购也面临着整合风险。

资料显示,云鼎科技主营业务为信息化技术服务及煤气化专业技术服务,交易完成后,上市公司业务范围将增加煤矿自动化和选煤厂智能化解决方案业务。云鼎科技也表示,公司与德通电气在所在地区、治理要求、核心人员选任与配备等方面均存在一定差异,且缺乏在新进入领域的运营经验,存在一定业务整合和管控风险。

中国国际科技促进会科技产业投资分会副会长兼战略投资智库执行主任布娜新对北京商报记者表示,上市公司进入新的业务领域将对公司的经营策略、人才战略以及公司战略提出新的要求,上市公司能否及时作出调整是一大挑战。“此外,上市公司还需要与标的公司在业务体系、组织结构及管理流程等方面进行整合,整合能否顺利实施也存在不确定性。”布娜新如是说。

经济学家宋清辉亦对北京商报记者表示,上市公司业绩疲软状态下,产业并购确实能够最快提升公司业绩,不过在这个过程中也存在一定的风险,如果上市公司不能顺利整合标的公司资源,也可能会进一步拖累公司业绩。

财务数据显示,2021年以来,云鼎科技业绩明显承压,公司当年实现营收、净利双降,其中实现营业收入约为5.08亿元,同比下降76.51%;对应实现归属净利润约为1760万元,同比下降76.17%。今年上半年,云鼎科技则增收不增利,公司报告期内实现归属净利润约为912.6万元,同比下降42.98%。

对于此次收购,云鼎科技也坦言,一方面能够为公司带来较为稳定的收入利润来源,有利于提高公司收入规模和盈利水平,增强科技创新能力;另一方面,有利于促进国有资产的保值增值,提高公司的资产质量和核心竞争力,增加公司新的利润增长点。

(文章来源:北京商报)

免责申明:

本站部分内容转载自国内知名媒体,如有侵权请联系客服删除。