半导体产业链

半导体

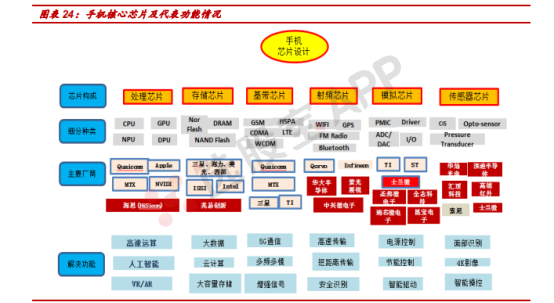

1.半导体可以分为四类产品,分别是集成电路、光电子器件、分立器件和传感器。其中规模最大的是集成电路,达到2753亿美元,占半导体市场的81%。由于半导体产品中大部分是集成电路。

2.半导体是一类材料的总称,集成电路是用半导体材料制成的电路的大型集合,芯片是由不同种类型的集成电路或者单一类型集成电路形成的产品。对应成大家好理解的日常用品,半导体各种做纸的纤维,集成电路是一沓子纸,芯片是书或者本子。

3.集成电路(integratedcircuit)是一种微型电子器件或部件。采用一定的工艺,把一个电路中所需的晶体管、电阻、电容和电感等元件及布线互连一起,制作在一小块或几小块半导体晶片或介质基片上,然后封装在一个管壳内,成为具有所需电路功能的微型结构;其中所有元件在结构上已组成一个整体,使电子元件向着微小型化、低功耗、智能化和高可靠性方面迈进了一大步。它在电路中用字母“IC”表示。

4.芯片(chip)、或称微电路(microcircuit)、微芯片(microchip)在电子学中是一种把电路(主要包括半导体设备,也包括被动组件等)小型化的方式,并通常制造在半导体晶圆表面上。

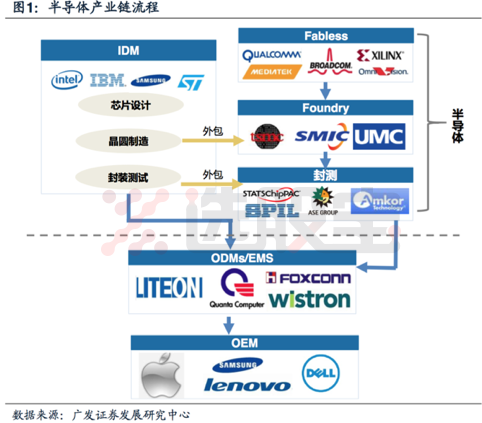

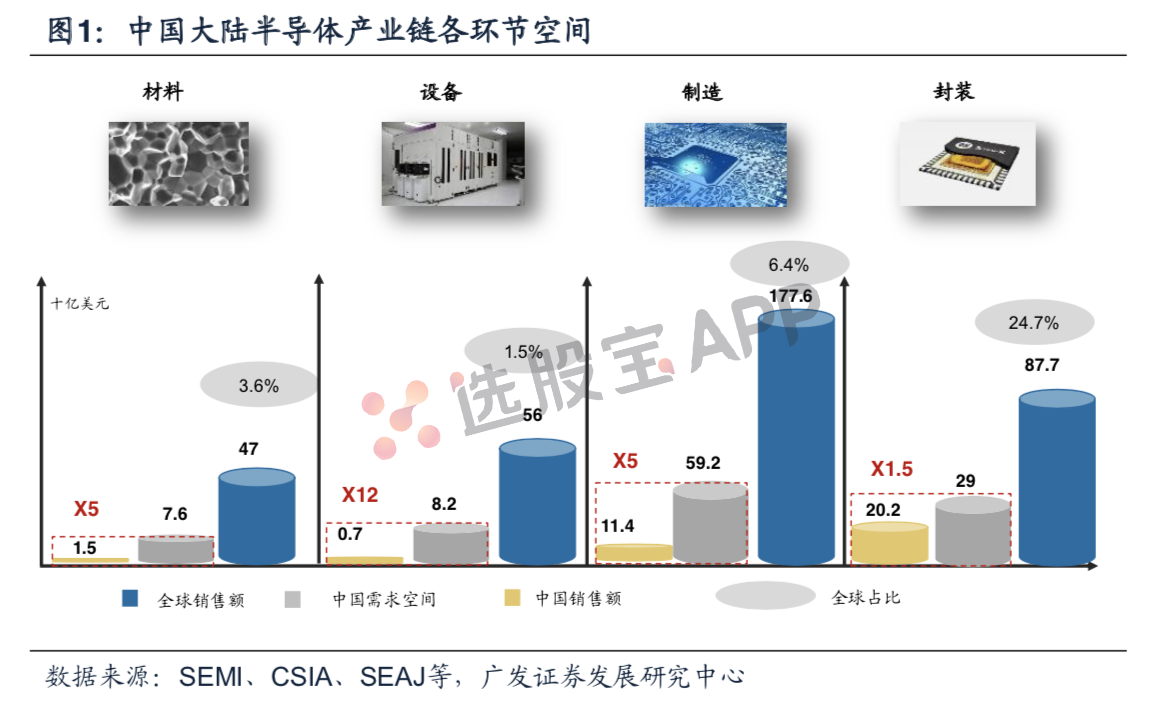

半导体处于整个电子信息产业链的顶端,是各种电子终端产品得以运行的基础。被广泛的应用于PC,手机及平板电脑,消费电子,工业和汽车等终端市场。半导体产业链从上至下大致可以分为三个环节:IC设计、晶圆制造和封装测试,另外还有相关配套行业,设备和材料。

1.IC设计:根据电路功能和性能要求,正确的选择系统配置、电路形式、器件结构、工艺方案等。专业从事IC设计的公司也被称为DesignHouse,如Qualcomm(高通)、MTK(联发科)、AMD等,它们没有自己的晶圆厂。设计公司最终输出的是电路版图,交给制造厂商,通常把这类公司称为Fabless。

2.晶圆制造:按照设计厂商输出的电路设计版图要求,在硅片上完成每个元器件的制造及电路互连。它们拥有晶圆制造厂,但不从事IC设计,成为专业的晶圆代工厂,如TSMC(台积电)、UMC(联电)、以及国内的中芯国际(SMIC)等,通常把这类公司称为Foundry。

3.封装测试:这些公司将制造好的晶圆按照产品型号及功能需求加工得到独立的芯片,这类公司包括Amkor、日月光等。

4.IDM:除了以上各环节的专业型厂商以外,还有一类综合型的半导体厂商,它们集IC设计、晶圆制造和封装测试为一身,可以生产自有品牌的产品,如Intel、TI、意法半导体等。此类厂商称为IDM(IntegratedDeviceManufacturer,整合元件制造商)。现在大多数IDM厂商也会选择将部分制造和封测业务外包给Foudry厂商和专业的封测厂商。

在报告阅读中会遇到的几个名词介绍:

Fabless是SIC(半导体集成电路)行业中无生产线设计公司的简称;

Foundry是SIC(半导体集成电路)行业中芯片代工厂的简称;

IDM整合元件制造商(IntegratedDeviceManufacturer)

行业先导指标BB值:接单出货比(book-to-billratio)。

1.政府政策

1980-2000年,主要通过成立国务院“电子计算机和大规模集成电路领导小组”、908工程、909工程等政策,这期间主要是开始建立国内的晶圆产线

2000-2014年,国发“18号文”、01专项、02专项和各项税收优惠政策,这期间主要是发展产业链配套环节、鼓励研发创新、并给予税收优惠;

2014-至今,包括十三五国家战略新兴产业发展规划,集成电路和软件所得税优惠政策,国家大基金一、二期等,主要是从市场+基金方式全面鼓励和支持半导体产业的自主可控。顶层政策从财税、投融资及人才等多方面全方位地支持半导体产业下设计、设备、材料、制造、封装测试等各环节的发展。政策路径由国务院向部委和地方政府逐级传导。

2.大基金

大基金一期主要投向半导体产业中游,包括制造、设计、封测的行业龙头企业,成效显著。2015年我国集成电路销售额为3610亿元,同比增19.7%,完成目标,2016-2017年也维持了20%以上的增速,发展势头良好。同时我国在晶圆制造、特色工艺、晶圆封装与关键设备和材料等领域也取得了累累硕果,第一阶段的目标基本完成。

大基金二期将更多投向上游和下游,瞄准设备、材料等薄弱环节的细分龙头企业。投资风格也更加灵活多变,不仅投资行业龙头企业,还会与龙头企业共同投资设立合资子公司。

1.行业周期:半导体行业是“硅周期”,库存成为最关键的驱动因素。

1.1在整个行业专业的垂直分工模式下,晶圆代工厂根据客户下单情况来决定生产情况。当需求开始增加时,订单随之增加。晶圆代工厂需要花费长达两个月的时间进行生产,产能不可能瞬间增加。

1.2.客户对于上游半导体产品采购的核心原则是——宁可库存太多,绝不能库存不足。一家大型OEM客户(如苹果或三星)的最大顾虑,是在新品即将发布时,零组件备货库存不足。

这样一来,OEM厂、ODM以及分销商渠道内不得不创建库存提前备货,下单量大于真正需求量的情况也不可避免的出现。半导体公司开始增加产能以满足“膨胀”的下游需求。交货时间大大压缩,这时供应链将减少库存,造成半导体厂商订单量的减少要大于终端市场需求降低速度。

1.3.硅周期历经三个主要阶段:

1)库存修正:OEM厂商和分销商渠道内库存过剩,纷纷开始较少存货——向半导体供应商下单减少甚至出现取消订单的情况——产品价格开始下滑——在需求量真正确定前,晶圆代工厂以及少数IDM厂商对于扩产均持谨慎态度。

2)稳定状态:订单量与终端需求一致,整个产业链处于供需平衡的状态。存货经过上一次库存修正后逐渐消耗后达到正常值,产能利用率以及价格也慢慢趋于平稳。

3)库存建立:新产品发布或者经济上行推动终端需求增长——为了能够即时供货,OEM厂商等开始增加库存——订单量大幅增加——半导体价格下降减缓甚至开始上升——产能利用率提升。一定程度上,双重下单的情况出现(OEM、ODM厂商和分销商纷纷加大订单量)。最后,库存过剩引发下一次修正。

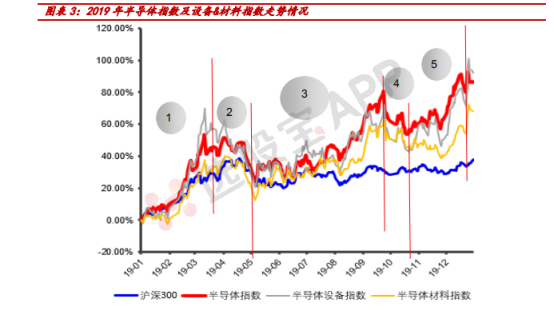

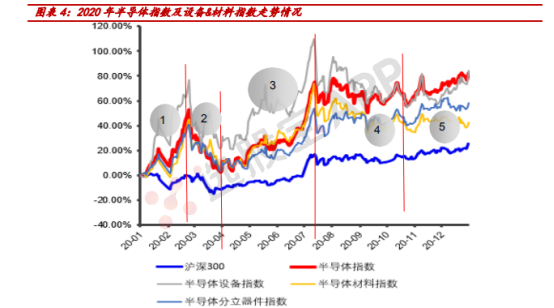

2.19-20年走势:估值驱动为主、业绩为辅

19年:华为国产替代及科创板上市驱动半导体设计板块大增 l

阶段一:从1月2日到4月4日,半导体涨幅达52%,主要是业绩真空期估值修复行情; l

阶段二:4月4日到5月9日,为年报和1季报业绩披露期以及中美贸易影响,半导体板块从最高点回调约 15%左右;

阶段三:5月9日至9月23日主要为华为事件对国产芯片自主可控替代以及科创板上市带来业绩和估值的双升,也是全年半导体上涨的主要驱动力量;

阶段四:10月主要是对半导体业绩端在担心小幅回调12%

阶段五:11月-12月半导体受益 5G 手机等以及业绩高增速预期

20年:中芯国际带动半导体设备和材料扩张,功率半导体受益涨价 l

阶段一:1月到2月底,半导体涨幅约50%,主要是业绩真空期估值修复行情; l

阶段二3月初到4月初,主要受疫情影响风险偏好和半导体估值; l

阶段三:5月初至7月14日主要为中芯国际科创板上市预期带来半导体估值扩张;

阶段四:7月下旬到10月下旬,中芯国际及华为海思受中美贸易等影响导致半导体板块横盘

阶段五:Q4其他板块估值压制,而功率半导体受益涨价业绩预期带来较大增幅

3.后续展望:设计轻资产高增速对冲高估值,以新能源汽车、5G智能手机等为代表的终端技术迭代带动硅含量上升

全球半导体行业从1989年以来已经经历了三个完整周期,在这三个完整周期中,一个明显的规律就是:需求推动行业产能的上升,然后行业的资本开支扩产导致价格的下降和市场需求的萎靡,接着导致行业资本性支出下降又将导致产能增速下降,然后第二轮接着价格和市场需求开始上升,行业企业的资本性支出意愿又开始激增,基本是需求-产能--投资--价格四象限循环。 n

根据SIA数据,全球半导体终端需求主要以通信类(含智能手机)占比为31%,PC/平板占比为 29%,消费电子占比14%,汽车电子占比12%等,其中以通信类规模最大,汽车ASP弹性最大,同时潜在 5G 射频、汽车电动化、物联网等技术周期将带来未来几年硅含量快速提升。

设计:

芯片上游设计环节投入资金大、技术壁垒最高,常年被美国各大巨头企业把持,目前国产化程度整体较低,但近年来随着国内智能手机以及物联网、汽车电子等新兴领域的应用需求,我国集成电路设计行业快速发展。根据 WSTS 最新统计,我国IC设计行业规模从2015年的1325亿至2019年2947亿元复合增速约22%。

细分领域:

1.1汽车电子:

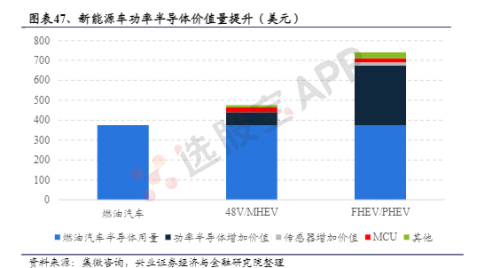

汽车半导体按种类可分为MCU、功率半导体(IGBT、MOSFET等)、传感器及其他。随着新能源车技术提升,相关半导体芯片需求逐渐提升。IC Insights预测,未来MCU出货量将持续上升,车规级MCU市场将在2020年接近460亿元,2025年将达700亿元,单位出货量将以11.1%复合增长率增长。IHS Markit 预测,全球功率半导体市场规模将从2018 年的391 亿美元增长至2021年的441亿美元,年化增速为4.1%。据Yole统计,2019年全球CIS市场规模170亿美元,预计2024年全球CIS市场规模将达到240亿美元,年化增速7%。

1.2手机产业

射频芯片受下游5G手机创新量价齐升。根据 Skyworks 预测,到2020年5G应用支持的频段数量将实现翻番,新增50个以上通信频段,某些高端手机滤波器的数量到2020年甚至可 100只。Yole预测2017年射频前端市场规模为147亿美元,2023年射频前端的市场规模将达341亿美元,复合增速14%。