雷曼兄弟破产14周年之际 衰退迹象再袭全美

最新信息

雷曼兄弟破产14周年之际 衰退迹象再袭全美

2022-09-16 18:44:00

2008年9月15日,在美国财政部、美国银行以及英国巴克莱银行相继放弃收购谈判后,负债高达6130亿美元的华尔街顶级投行雷曼兄弟(Lehman Brothers Holdings Inc)在一片哗然中宣布申请破产保护。作为第一块“多米诺骨牌”,雷曼兄弟的破产被广泛认为是2007年~2008年全球金融危机加速恶化的重要标志。

如今,14年过去,当下的美国经济似乎在经历一个超长复苏周期后,又面临着类似当年“雷曼危机”前后显现出来的警惕信号。

收益率倒挂、楼市降温、消费者信息大幅下降,无一不在透露着衰退的迹象。

牛津经济研究院首席美国经济学家Kathy Bostjancic在发给《每日经济新闻》的置评邮件中也表示,持续的高通胀、美联储激进的货币紧缩,以及全球经济走弱的溢出效应,将共同推动美国经济在2023年上半年陷入温和的衰退。

关键指标倒挂

正如野村证券首席经济学家辜朝明所说,美联储此前进行大规模QE的全部成本,只有在开始加息时才会被人们发觉。

经过14年的复苏周期后,当前的美国经济正在衰退的边缘徘徊。过去数月以来,40年来最严重的通胀导致美国消费支出放缓,内需走弱拖累经济表现,预计未来12个月的经济表现会更糟。

美国商务部数据显示,今年第二季度美国GDP按年率计算下滑0.9%,为连续两个季度萎缩,构成通常意义上的“技术性衰退”。虽然白宫官方并未承认美国已陷入“技术性衰退”,但《日本经济新闻》报道中称,自1949年以来美国共发生了10次“技术性衰退”,其后都被认定为正式的经济衰退。

多名经济学家认为,美国经济出现恶化趋势。

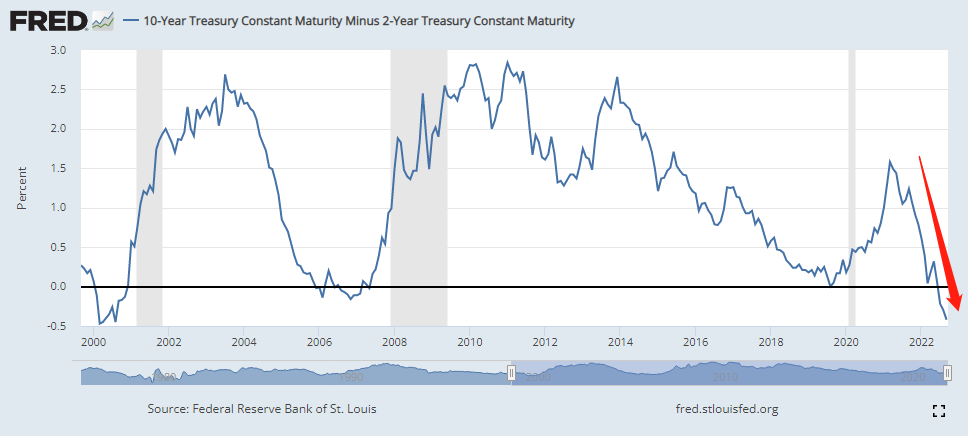

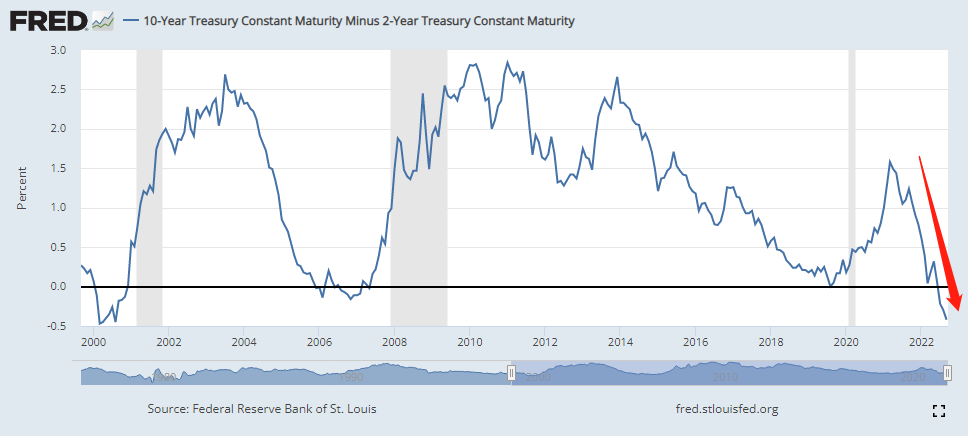

一项关键的领先指标也透露出衰退信号。美东时间9月15日,正值雷曼兄弟破产14周年,美债收益率全面上涨,收益率倒挂进一步加深。倒挂通常被视作屡试不爽的经济衰退领先指标。

当日,2年和30年期美债收益率盘中倒挂超过39个基点,5年期和10年期美债收益率盘中倒挂19个基点,均为2000年来最严重倒挂程度。2年期和10年期美债收益率到当日美股收盘时倒挂41个基点,倒挂幅度为次贷危机以来最深。几项指标均亮起衰退预警。

另外,5年期美债和30年期美债收益率曲线倒挂加深至20个基点,为近20年来新高。

2年期与10年期美债收益率趋势(图片来源:圣路易斯联储)

2年期与10年期美债收益率趋势(图片来源:圣路易斯联储)

市场关注较多也最为常用的指标是2年和10年期(2y10y)与3个月和10年期(3m10y)美债的利差。回顾历史,1969年以来,2y10y倒挂过8次,每次倒挂以后都出现了经济衰退,但平均间隔高达13个月且差异很大,最短的2019年为7个月,最长2006年长达22个月。

《每日经济新闻》记者注意到,目前2年期和10年期美债收益率已经出现倒挂,4月初时也曾短暂出现过这一情况。研究认为,如果年底联邦基金利率如达到3.3%~4%,则3个月和10年期美债收益率也可能倒挂。2y10y和3m10y两条曲线的同时倒挂,将预示美国经济有很大概率衰退。

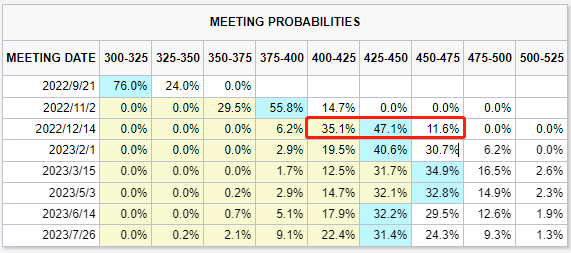

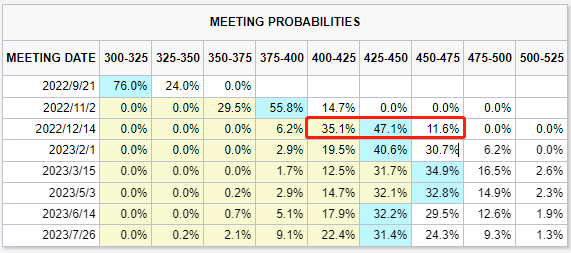

图片来源:芝商所

图片来源:芝商所

芝商所“美联储观察”工具显示,截至发稿,期货市场预计今年年底联邦基金利率突破4%的概率已经达到93.8%。

抵押贷款利率破6%,创金融危机以来新高

美联储激进加息的影响率先反映在楼市上面。

在经历了两年创纪录的房产销售量之后,美国房地产市场开始大幅降温。住房市场正受到抵押贷款利率和房价上涨的巨大冲击,建筑业放缓及更多买家退出交易也对楼市造成了影响。

美国商务部美东时间8月23日公布的数据显示,7月新屋销售环比骤降12.6%,经季节性调整后年率为51.1万套,创2016年1月以来新低,7月新屋销售同比大跌29.6%。

与此同时,美国新房的供应量大增。截至7月末,有46.4万套新房待售,为2008年以来最多。其中90%仍在建设中或尚未开工。按照目前的销售速度计算,将需要10.9个月才能清空新房供应。

美国全国地产经纪商协会(NAR)8月中旬公布的数据显示,7月份二手房折合年率销量环比下降5.9%至481万套,销量同比下降22.4%,创下2020年5月以来的新低。

美国新屋销售趋势(图片来源:英为财情)

美国新屋销售趋势(图片来源:英为财情)

如果把时间拉得更长,自今年1月份以来,二手房销量更是下降近26%,降幅达到1999年以来最大。

美国楼市降温的直接原因或与抵押贷款利率升高直接相关。

据美国房贷机构房地美发布的调查报告显示,美国30年期固定房贷平均利率本周攀升至6.02%,高于上周的5.89%和一年前的2.86%,创全球金融危机以来新高。

30年期固定房贷平均利率(蓝色曲线)“破6”(图片来源:房利美)

30年期固定房贷平均利率(蓝色曲线)“破6”(图片来源:房利美)

目前有迹象表明,美国楼市销售势头会进一步放缓。房地产经纪公司Redfin数据显示,在截至9月4日的四周里,美国房屋的平均成交价格比要价低0.3%。在此之前的一年半时间里,房屋的平均售价普遍高于要价。数据还显示,看房活动比年初下降了38%。

美国洛杉矶凯利威廉恒信地产(KW Cindy Chin Realty Intl)总监程欣迪在接受《每日经济新闻》记者微信采访时表示,“近期美国楼市降温的主要原因之一就是加息,这严重影响到买家的负担能力,买家的负担能力下降,自然而然就不会买房了。另外主要就是因为购房者对美国经济衰退的担忧,这无形中增加了购房者的心理压力,这导致购房者的消费信心指数下降,从而传导到支出上面,特别是像购买房产这样的消费。这样的环境下,购房者的保守态度,也进一步导致美国楼市降温。”

另据高盛发给《每日经济新闻》记者的一份研报,高盛首席经济学家Jan Hatzius的团队指出,目前高盛对美国第三季度GDP的预期为增长1.1%,低于华尔街增长1.4%的共识以及亚特兰大联储模型近期预测的增长1.3%。就具体原因而言,该团队提到了两大因素:大宗商品市场的持续失衡意味着工业和石油库存的进一步下降;抵押贷款利率上升和疲弱的房屋销售数据表明,美国住宅的投资将再次录得大幅下降。

消费者信心指数14个月下降近40

世界大型企业研究会日前公布的数据显示,受通胀持续上涨影响,美国消费者对经济前景更加悲观,7月消费者信心指数连续第三个月下跌。该机构表示,这是经济增长在第三季度放缓的迹象,对通胀的担忧继续给消费者带来压力。

今年第二季度,美国个人消费支出增长1%,增速较第一季度的1.8%有所放缓,更低于去年第四季度的2.5%。

密歇根大学消费者信心指数(图片来源:英为财情)

密歇根大学消费者信心指数(图片来源:英为财情)

2022年6月,美国密歇根大学消费者信心指数从2021年4月份的88.3降至新低的50.0——该指数在14个月时间内降幅接近40。

而《每日经济新闻》记者注意到,21世纪以来的两次衰退前,密歇根大学的消费者信心指数都出现了大幅下降,平均下降幅度在20左右。

例如,2001年“互联网泡沫”破裂前,密歇根大学消费者信心指数从2000年11月的107.6快速下降到了2001年3月的91.5,下降幅度为26.1;在2008~2009年全球金融危机前,该信心指数从2007年1月的96.9快速下降至12月经济衰退开始前的75.5,降幅为21.4。

瑞银(UBS)在周二给客户的报告中指出,美国经济在未来一年内陷入衰退的可能性已变得更高。瑞银称,考虑到最新的经济数据,明年夏季美国经济衰退的可能性已飙升至60%,而在今年6月份的概率仅有40%。

牛津经济研究院首席美国经济学家Kathy Bostjancic在发给《每日经济新闻》的置评邮件中也表示,持续的高通胀、美联储激进的货币紧缩,以及全球经济走弱的溢出效应,将共同推动美国经济在2023年上半年陷入温和的衰退。Kathy Bostjancic指出,她的团队虽然将美国2022年的实际GDP增长预期维持在1.7%,但将2023年的GDP增长预期下调了1%至零增长。

“随着美国国内外需求的减弱、定价权开始减弱、工资增长仍处于高位,企业利润率将受到比我们之前预测的更大的影响。这将成为美国经济衰退的关键。利率润下降,加上销售收入放缓,将导致企业利润下降,从而导致企业减少招聘和资本方面的支出。”Kathy Bostjancic补充道。

(文章来源:每日经济新闻)

如今,14年过去,当下的美国经济似乎在经历一个超长复苏周期后,又面临着类似当年“雷曼危机”前后显现出来的警惕信号。

收益率倒挂、楼市降温、消费者信息大幅下降,无一不在透露着衰退的迹象。

牛津经济研究院首席美国经济学家Kathy Bostjancic在发给《每日经济新闻》的置评邮件中也表示,持续的高通胀、美联储激进的货币紧缩,以及全球经济走弱的溢出效应,将共同推动美国经济在2023年上半年陷入温和的衰退。

关键指标倒挂

正如野村证券首席经济学家辜朝明所说,美联储此前进行大规模QE的全部成本,只有在开始加息时才会被人们发觉。

经过14年的复苏周期后,当前的美国经济正在衰退的边缘徘徊。过去数月以来,40年来最严重的通胀导致美国消费支出放缓,内需走弱拖累经济表现,预计未来12个月的经济表现会更糟。

美国商务部数据显示,今年第二季度美国GDP按年率计算下滑0.9%,为连续两个季度萎缩,构成通常意义上的“技术性衰退”。虽然白宫官方并未承认美国已陷入“技术性衰退”,但《日本经济新闻》报道中称,自1949年以来美国共发生了10次“技术性衰退”,其后都被认定为正式的经济衰退。

多名经济学家认为,美国经济出现恶化趋势。

一项关键的领先指标也透露出衰退信号。美东时间9月15日,正值雷曼兄弟破产14周年,美债收益率全面上涨,收益率倒挂进一步加深。倒挂通常被视作屡试不爽的经济衰退领先指标。

当日,2年和30年期美债收益率盘中倒挂超过39个基点,5年期和10年期美债收益率盘中倒挂19个基点,均为2000年来最严重倒挂程度。2年期和10年期美债收益率到当日美股收盘时倒挂41个基点,倒挂幅度为次贷危机以来最深。几项指标均亮起衰退预警。

另外,5年期美债和30年期美债收益率曲线倒挂加深至20个基点,为近20年来新高。

2年期与10年期美债收益率趋势(图片来源:圣路易斯联储)

2年期与10年期美债收益率趋势(图片来源:圣路易斯联储)市场关注较多也最为常用的指标是2年和10年期(2y10y)与3个月和10年期(3m10y)美债的利差。回顾历史,1969年以来,2y10y倒挂过8次,每次倒挂以后都出现了经济衰退,但平均间隔高达13个月且差异很大,最短的2019年为7个月,最长2006年长达22个月。

《每日经济新闻》记者注意到,目前2年期和10年期美债收益率已经出现倒挂,4月初时也曾短暂出现过这一情况。研究认为,如果年底联邦基金利率如达到3.3%~4%,则3个月和10年期美债收益率也可能倒挂。2y10y和3m10y两条曲线的同时倒挂,将预示美国经济有很大概率衰退。

图片来源:芝商所

图片来源:芝商所芝商所“美联储观察”工具显示,截至发稿,期货市场预计今年年底联邦基金利率突破4%的概率已经达到93.8%。

抵押贷款利率破6%,创金融危机以来新高

美联储激进加息的影响率先反映在楼市上面。

在经历了两年创纪录的房产销售量之后,美国房地产市场开始大幅降温。住房市场正受到抵押贷款利率和房价上涨的巨大冲击,建筑业放缓及更多买家退出交易也对楼市造成了影响。

美国商务部美东时间8月23日公布的数据显示,7月新屋销售环比骤降12.6%,经季节性调整后年率为51.1万套,创2016年1月以来新低,7月新屋销售同比大跌29.6%。

与此同时,美国新房的供应量大增。截至7月末,有46.4万套新房待售,为2008年以来最多。其中90%仍在建设中或尚未开工。按照目前的销售速度计算,将需要10.9个月才能清空新房供应。

美国全国地产经纪商协会(NAR)8月中旬公布的数据显示,7月份二手房折合年率销量环比下降5.9%至481万套,销量同比下降22.4%,创下2020年5月以来的新低。

美国新屋销售趋势(图片来源:英为财情)

美国新屋销售趋势(图片来源:英为财情)如果把时间拉得更长,自今年1月份以来,二手房销量更是下降近26%,降幅达到1999年以来最大。

美国楼市降温的直接原因或与抵押贷款利率升高直接相关。

据美国房贷机构房地美发布的调查报告显示,美国30年期固定房贷平均利率本周攀升至6.02%,高于上周的5.89%和一年前的2.86%,创全球金融危机以来新高。

30年期固定房贷平均利率(蓝色曲线)“破6”(图片来源:房利美)

30年期固定房贷平均利率(蓝色曲线)“破6”(图片来源:房利美)目前有迹象表明,美国楼市销售势头会进一步放缓。房地产经纪公司Redfin数据显示,在截至9月4日的四周里,美国房屋的平均成交价格比要价低0.3%。在此之前的一年半时间里,房屋的平均售价普遍高于要价。数据还显示,看房活动比年初下降了38%。

美国洛杉矶凯利威廉恒信地产(KW Cindy Chin Realty Intl)总监程欣迪在接受《每日经济新闻》记者微信采访时表示,“近期美国楼市降温的主要原因之一就是加息,这严重影响到买家的负担能力,买家的负担能力下降,自然而然就不会买房了。另外主要就是因为购房者对美国经济衰退的担忧,这无形中增加了购房者的心理压力,这导致购房者的消费信心指数下降,从而传导到支出上面,特别是像购买房产这样的消费。这样的环境下,购房者的保守态度,也进一步导致美国楼市降温。”

另据高盛发给《每日经济新闻》记者的一份研报,高盛首席经济学家Jan Hatzius的团队指出,目前高盛对美国第三季度GDP的预期为增长1.1%,低于华尔街增长1.4%的共识以及亚特兰大联储模型近期预测的增长1.3%。就具体原因而言,该团队提到了两大因素:大宗商品市场的持续失衡意味着工业和石油库存的进一步下降;抵押贷款利率上升和疲弱的房屋销售数据表明,美国住宅的投资将再次录得大幅下降。

消费者信心指数14个月下降近40

世界大型企业研究会日前公布的数据显示,受通胀持续上涨影响,美国消费者对经济前景更加悲观,7月消费者信心指数连续第三个月下跌。该机构表示,这是经济增长在第三季度放缓的迹象,对通胀的担忧继续给消费者带来压力。

今年第二季度,美国个人消费支出增长1%,增速较第一季度的1.8%有所放缓,更低于去年第四季度的2.5%。

密歇根大学消费者信心指数(图片来源:英为财情)

密歇根大学消费者信心指数(图片来源:英为财情)2022年6月,美国密歇根大学消费者信心指数从2021年4月份的88.3降至新低的50.0——该指数在14个月时间内降幅接近40。

而《每日经济新闻》记者注意到,21世纪以来的两次衰退前,密歇根大学的消费者信心指数都出现了大幅下降,平均下降幅度在20左右。

例如,2001年“互联网泡沫”破裂前,密歇根大学消费者信心指数从2000年11月的107.6快速下降到了2001年3月的91.5,下降幅度为26.1;在2008~2009年全球金融危机前,该信心指数从2007年1月的96.9快速下降至12月经济衰退开始前的75.5,降幅为21.4。

瑞银(UBS)在周二给客户的报告中指出,美国经济在未来一年内陷入衰退的可能性已变得更高。瑞银称,考虑到最新的经济数据,明年夏季美国经济衰退的可能性已飙升至60%,而在今年6月份的概率仅有40%。

牛津经济研究院首席美国经济学家Kathy Bostjancic在发给《每日经济新闻》的置评邮件中也表示,持续的高通胀、美联储激进的货币紧缩,以及全球经济走弱的溢出效应,将共同推动美国经济在2023年上半年陷入温和的衰退。Kathy Bostjancic指出,她的团队虽然将美国2022年的实际GDP增长预期维持在1.7%,但将2023年的GDP增长预期下调了1%至零增长。

“随着美国国内外需求的减弱、定价权开始减弱、工资增长仍处于高位,企业利润率将受到比我们之前预测的更大的影响。这将成为美国经济衰退的关键。利率润下降,加上销售收入放缓,将导致企业利润下降,从而导致企业减少招聘和资本方面的支出。”Kathy Bostjancic补充道。

(文章来源:每日经济新闻)

免责申明:

本站部分内容转载自国内知名媒体,如有侵权请联系客服删除。